中央銀行今(1)日在粉絲專頁上貼文指出,用「雙層愛爾蘭夾荷蘭三明治」(Double Irish with a Dutch Sandwich)比喻,圖文並茂詳細解釋「避稅天堂」的運作方式。

央行指出,提到愛爾蘭,粉絲們會想到什麼呢?喜歡出國旅遊的小編首先想到「聖派翠克節」(St. Patrick’s Day),但不少人也會聯想到「避稅」。根據租稅與經濟政策研究院(Institute on Taxation and Economic Policy)報告,上(2020)年美國55家年營收逾400億美元的跨國大企業不僅未繳交聯邦所得稅,甚至獲聯邦政府高達30億美元退稅,其有效稅率約為-9%!

事實上,跨國大企業設法避稅已不是新鮮事,其中利用避稅天堂避稅更時有所聞;此舉不僅影響全球經濟,亦影響傳統總體經濟統計數據,如2015年愛爾蘭GDP成長率竟高達26%,便是數據遭扭曲的結果。由於愛爾蘭公司稅稅率僅12.5%,加上稅法對稅務居民的認定標準,係根據該公司從事管理及控制業務的總部地點,而非註冊地;因此,許多跨國大企業紛紛利用此一漏洞避稅,製作出令人不覺食指大動的「雙層愛爾蘭夾荷蘭三明治」。

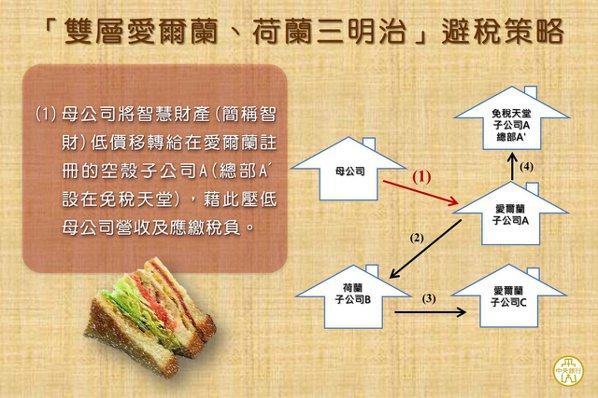

[ 他們怎麼玩呢?」央行表示,如臉書與蘋果等跨國大企業,首先會在愛爾蘭設立1家實體子公司、1家總部設於免稅天堂的空殼子公司(三明治的上下兩塊麵包),並於荷蘭另設1家空殼子公司(三明治中間的夾心),透過將利潤在這3家子公司間進行移轉,進而規避大額稅負。

實際運作流程大致如下:

一、跨國大企業的母公司將智慧財產(簡稱智財),以低價移轉給在愛爾蘭註冊的空殼子公司A(其總部A’則設在百慕達等免稅天堂),藉此壓低母公司營收及應繳稅負。

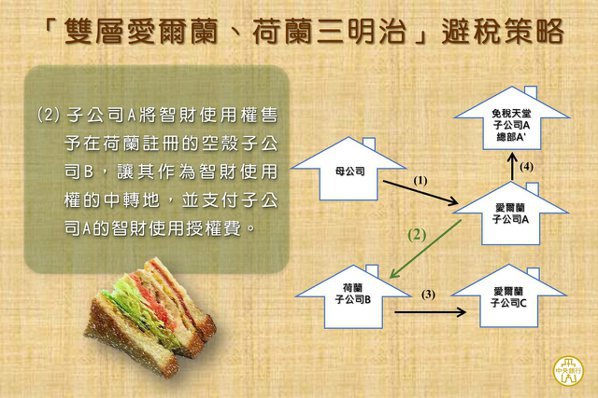

二、子公司A將智財使用權售予在荷蘭註冊的空殼子公司B,子公司B支付智財使用權授權費予子公司A。

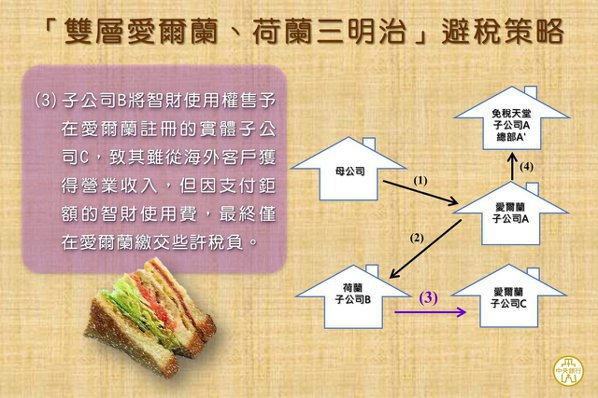

三、子公司B再將智財使用權售予在愛爾蘭註冊的實體子公司C(根據荷蘭稅法,歐盟境內公司交易,毋須繳納公司所得稅,子公司B僅須在荷蘭繳交低廉的交易稅),子公司C雖從海外客戶獲得營業收入,但因支付鉅額智財使用權費用,最終僅須在愛爾蘭繳交些許稅負。

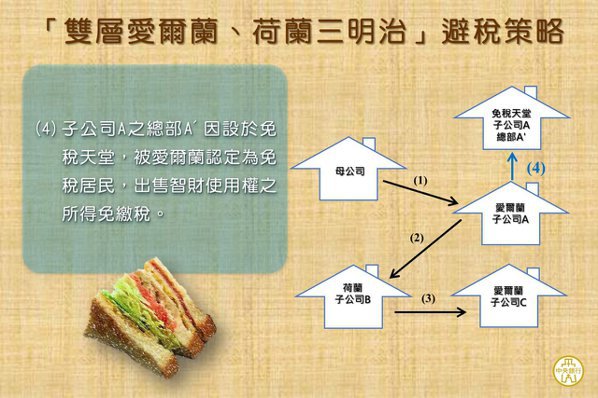

四、子公司A之總部A’設於免稅天堂,被愛爾蘭認定為免稅居民,出售智財使用權之所得免繳稅。

不過,在國際壓力下,愛爾蘭政府已於2015年正式採行新稅制,並要求採舊制的企業須於上(2020)年前符合新稅制;也就是說,現在已經吃不到「雙層愛爾蘭夾荷蘭三明治」囉!

此外,國際間亦採取積極因應對策,例如若干國家選擇針對大型科技公司(BigTechs)開徵數位服務稅(digital service tax,簡稱數位稅),惟此舉引來外界強烈反彈。OECD則是針對稅基侵蝕與利潤移轉制定策略,旨在確保企業繳稅與獲利之處相同,要點之一便是解決最低稅負問題。

央行表示,本(2021)年4月5日,美國財長葉倫在視訊會議中勾勒出主要經濟體達成全球最低公司稅稅率的願景。美國主張,全球應對企業海外獲利課徵21%的最低稅率,藉此終止各國公司稅稅率競相逐底(race to the bottom)的情況;倘若真能付諸實施,在愛爾蘭營運的美國企業除了須向愛爾蘭政府繳交12.5%的公司稅外,還須向美國政府補繳8.5%的公司稅。如此一來,愛爾蘭的低稅率優勢將被削弱。

但有論者認為,此舉衝擊恐不亞於貿易戰。儘管上年OECD研究顯示,若推動減少避稅活動的改革,全球每年可增加約1,000億美元的稅收,但《經濟學人》卻認為效益不大。

資料來源:https://money.udn.com/money/story/5613/5426027?from=ednappsharing