OECD(經濟合作暨發展組織)國家將陸續推動全球最低稅負制,預定最快明年起會有多國同步上路,財政部曾提出會評估二招因應方式,包括公告CFC上路,以及上修《所得基本稅額修例》對營利事業的徵收率,從現行12%提高至15%,二者皆不涉及修法工作。

跟隨前一波國際反避稅措施,我國已經在2016年、2017年間修法導入CFC,明訂我國企業及個人,在境外低稅負國家,設有受直接或間接控制的關係企業,應認列其投資收益,讓台灣有權可以對該境外公司的盈餘課稅。

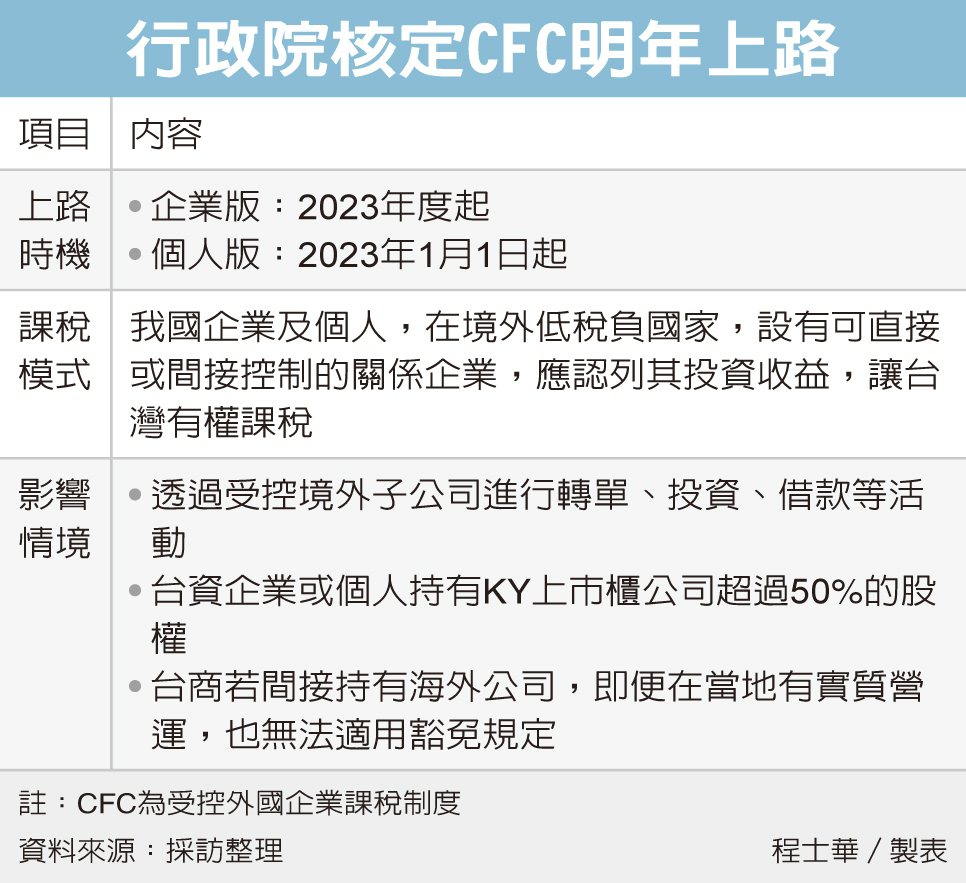

這項新制已在昨日正式由行政院核定,營利事業CFC制度將從2023年度起上路,個人CFC制度則是從2023年1月1日施行,以接軌國際反避稅趨勢。

資誠會計師曾博昇指出,近幾年在國際的壓力下,許多台商皆已調整開曼群島、英屬維京群島(BVI)等地的投資架構,看是轉成純控股公司,或是建立當地實質營運機構。因此,分析未來CFC上路後,仍會受影響的台商類型,可能有二種情境案例。

首先,曾博昇表示,假設台資企業或個人持有KY上市櫃公司超過50%的股權,便有可能涉及CFC的課稅,當該KY公司在低稅負國家轉投資子公司產生盈餘時,或是子公司有實際進行盈餘分派時,就算KY公司本身沒進行盈餘分配,該盈餘仍會被歸入股東當年度盈餘課稅,對現有大股東持股產生不利稅負效果。

第二種情境,則是間接持股太多層,曾博昇表示,在我國CFC法令架構中,若海外低稅負地區的子公司,在當地有實質營運,便可豁免適用CFC。

但若台灣股東在某低稅負國家,持有一間控股公司A,再轉投資當地另一間有實質營運的公司B,由於間接投資不能豁免,因此B公司盈餘,有可能令台灣股東被CFC課稅。

曾博昇還說,透過海外子公司所進行的轉單、投資、借款等活動,都可能被CFC提前課稅,今年應及早進行相關調整。